5.4%后如何破逆风局?

来源于:英为-推荐

发布日期:2025-04-17 09:10:23

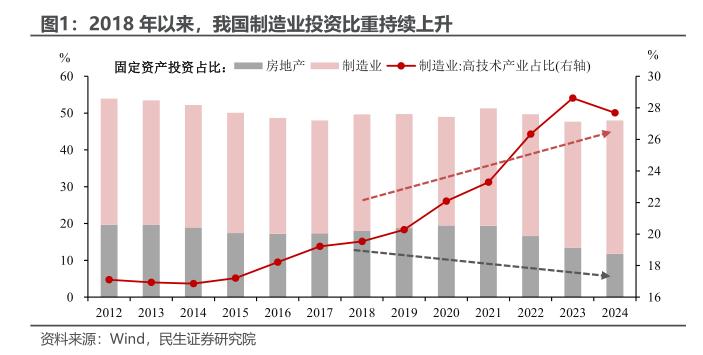

一季度的“开门红”虽然已经翻篇,但在关税冲突升级的逆风局下,为中美两国的博弈提供了相对有利的两大立足点。一是中国经济结构的转型降低了内在脆弱性,前期的金融风险及房地产风险基本出清。截至2024年末,房地产投资占比由2020年高点的19.5%降至11.8%,制造业占比则由2020年的29.5%升至36.2%(其中高技术产业占全部制造业比重已升至27.7%);金融部门杠杆率(资产方)也由2016年末高点的76.4%降至51.2%。

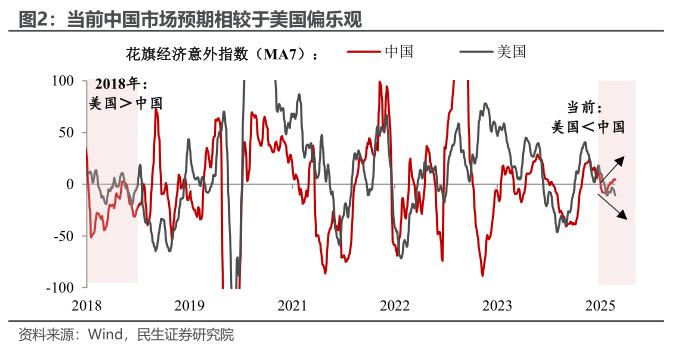

二是市场预期的演绎表明本轮中美摩擦升级以来,我国基本面更具韧性。根据开年以来中美经济意外指数的走势来看,中国处于正区间的上行通道中,反观美国却处于负区间的下行通道中,这一局面远远好于2018年。

基于上述两大有利的立足点,稳市场无疑是阻力最小的方向,我们预计接下来的稳经济很可能遵循一个“两步走”的思路:

第一步,拓外贸、财政发债前置以及货币协同配合。拓外贸上,从近期国家领导人出访越南、马来西亚、柬埔寨等足迹可见,“稳外贸”的战略方向在于非美贸易的拓展。在美国最新的关税豁免、暂缓90天关税的窗口期内,非美贸易市场存在较大迂回空间,这对于缓解出口压力有非常直接的作用。

财政发债前置上,今年一季度经济的“开门红”,实则离不开去年下半年财政加力带来的滞后效应,政策的“接续”重要性凸显。回顾2018年,7月中美贸易摩擦升级,8月财政部便要求专项债在10月之前基本发行完毕,因此今年二季度可能会迎来政府债发行的“高峰期”。同时这也需要货币政策适时降准降息的协同配合,预计这些都将构成4月政治局会议的主线。

第二步,增量政策的再加码。顺着总理所提出的“加快释放服务消费潜力”这一政策逻辑,我们认为年中择机加码的增量政策可能包括:着力应对外部冲击下的就业风险,年中追加超长期特别国债以进一步支持“两新”,已在部分地方陆续落地的育儿补贴,加力实施城中村改造、推进货币化安置等。7月政治局会议将成为年中增量政策出台的重要窗口。

工业:“含科量”不浅。3月工业增加值同比增速为7.7%,相较于1-2月的5.9%进一步提升,说明今年开年工业生产进度偏快。其中,3月高技术产业工增同比的持续上行说明工业生产整体的加快更多是源于高科技产业拉动。

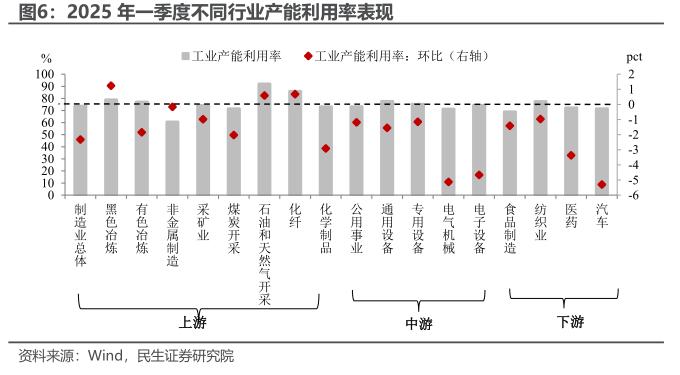

不过,工业端“供大于需”的结构性矛盾还在继续。2025年一季度工业产能利用率从前值76.2%下降至74.1%,降幅略超季节性。分不同行业来看,产能利用率有所上升的主要是小部分上游行业(如黑色冶炼、化纤、石油开采),而中下游的电气机械、电子设备、汽车制造等行业产能利用率跌势明显。

制造业:“开门红”的重要支柱。3月制造业投资同比增速录得9.2%(1-2月为9.0%),继续高位上行,成为一季度经济数据中的“亮眼项”。相较于1-2月,对制造业投资增速拉动最大的行业为电子设备、电气机械、金属制品;相较于去年3月,对制造业投资增速拉动最大的行业为汽车制造、交通设备、纺织业。

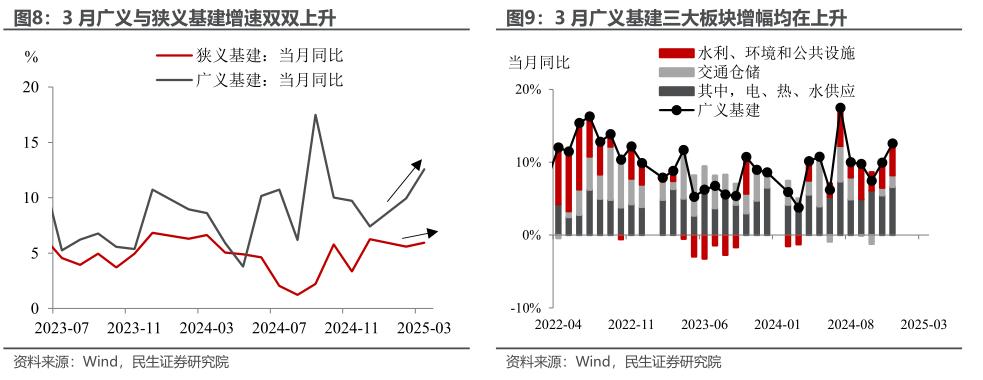

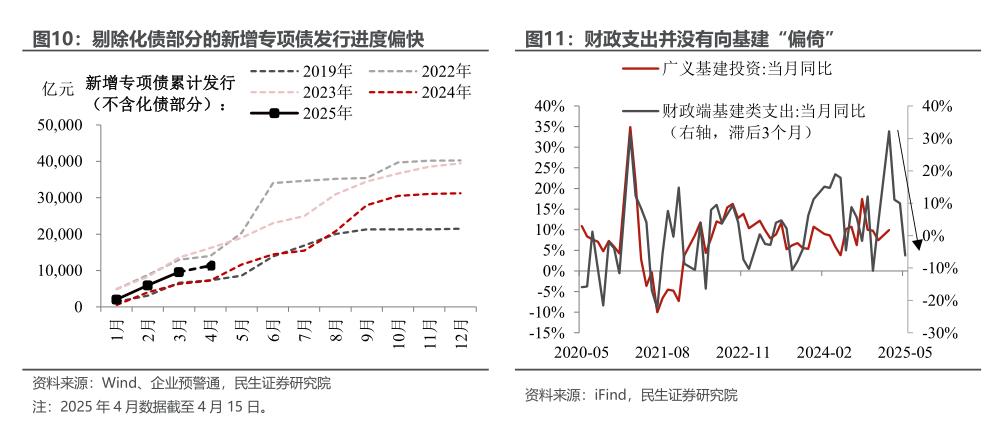

基建:拐点的明确显现仍待时机。3月广义与狭义基建同比增速双双回升,前者同比增速为12.6%(1-2月为10.0%),后者为5.9%(1-2月为5.6%)。广义基建投资同比增幅依旧大于狭义基建,虽然广义基建三大板块增速均在上升,但公用事业领域的支撑还是“更胜一筹”。

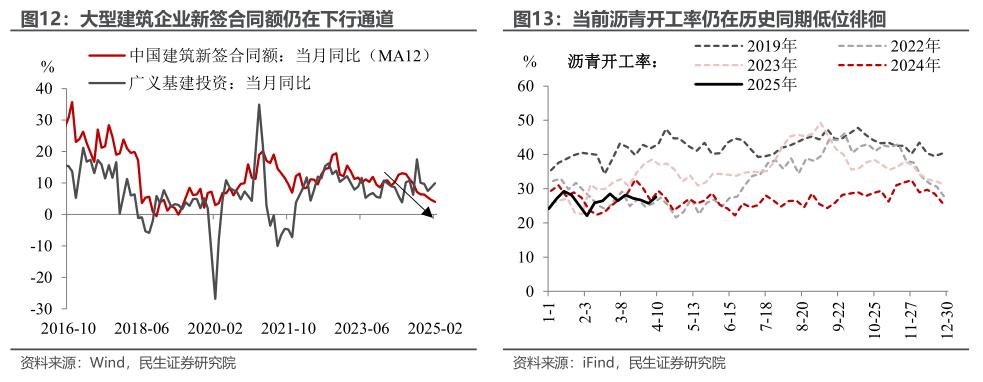

往后看,基建运行还是存在一些压力。从融资端来看,虽然剔除化债部分的新增专项债发行进度偏快,但是财政支出对基建的支持出现弱化。从项目招标来看,大型建筑企业的新签合同额、以及建筑业PMI的新订单指数都显示当前建筑业招标项目工程量并未出现明显改善。从项目开工来看,沥青开工率这一高频指标仍在历史同期低位徘徊。

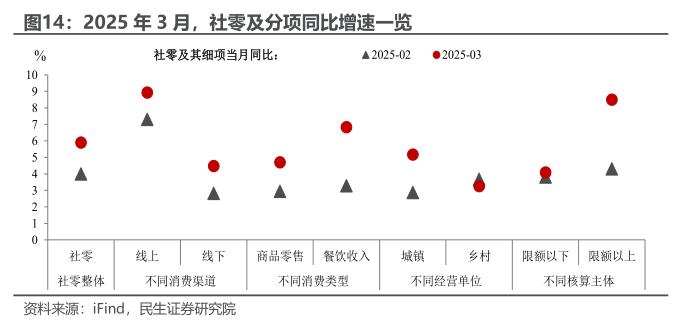

消费:社零超预期是对政策成效和预期改善的“正反馈”。3月社零同比增长5.9%、大幅高于市场预期的4.4%。一方面,“以旧换新”加力扩围对家电、通讯器材、家具等消费的带动作用集中体现。另一方面,“稳市场”尤其是股市回暖带动预期改善,以餐饮收入为代表的服务消费同比增长6.8%、较上月大幅抬升3.6个百分点,这都反映了政策的积极成效。

地产:“小阳春”和节后复工带动下,地产实物工作量加快。伴随“春节错位”效应消退,地产成交的“小阳春”在3月数据中得以充分体现,当月新房销售同比降幅显著收窄至-1.9%;此外,3月一线城市二手房价环比再度转正。相应地,房地产新开工、竣工面积等“实物工作量”指标呈现边际改善。

已是InvestingPro会员?点击此处查看

点击此处订阅最高优惠50%,赶紧订阅InvestingPro!。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到